Hossa gdzie okiem sięgnąć. List Opoka TFI - Marzec 2017

Szanowni Inwestorzy

W listopadzie 2016 r. pisaliśmy:

"Niezależnie jednak od wydarzeń politycznych i krótkoterminowych zawirowań, nie zmieniamy naszego nastawienia do rynków. W średnim terminie (6-12 miesięcy) uważamy, że część rynków akcyjnych, w tym giełda polska, stała się atrakcyjnym miejscem do inwestowania, co oznacza również nabywanie akcji."

Po poprzednim liście inwestorskim, w którym skupiliśmy się na przestawieniu zmian w ofercie naszej firmy, wracamy do rozważań o rynkach akcji.

Hossa gdzie okiem sięgnąć

Zwolennikom bessy na rynkach akcji gwałtownie ubywa argumentów. Co najmniej dwa, które były powszechnie artykułowane w obozie niedźwiedzi, zostały w ostatnim czasie zanegowane.

Pierwszym była teza o formowaniu długoterminowego szczytu w latach 2014-2015. Coś, co wydawało się dwuletnią dystrybucją oznaczającą szczyt hossy, okazało się tylko przerwą w trendzie wzrostowym. Po dwóch latach stagnacji rynek amerykański wybił się w drugiej połowie roku do nowych szczytów. Co więcej, dotyczy to też indeksów, które ostatnio były wyraźnie słabsze i nie są tak powszechnie obserwowane (ale często niosą większą wartość informacyjną), jak NYSE Composite czy Value Line Geometric Composite.

Źródło: Bloomberg

W czasie cyklu korekcyjnego w latach 2014-2015 część rynków przeszło mocniejsze schłodzenie. Dotyczy to m.in. europejskich i wschodzących rynków akcji, segmentu średnich spółek i obligacji śmieciowych w USA. Ponad połowa spółek na nowojorskiej giełdzie zniżkowała w trakcie tego okresu o więcej niż 20%. Tymczasem główne indeksy w USA nie spadły tak bardzo tylko dlatego, że poszczególne sektory zniżkowały "rotacyjnie" w różnych okresach. Dołek cyklu korekcyjnego został ustanowiony na większości giełd w lutym 2016 roku i od tego momentu można zakładać, że jesteśmy w nowym impulsie wzrostowym. Czyli dokładnie od roku jesteśmy ponownie w hossie.

Źródło: St. Louis FED

Drugą tezą było powiązanie wzrostów od 2009 roku na rynkach rozwiniętych z aktywami banków centralnych. Wynikał stąd wniosek, że znaczna część hossy jest oparta na manipulacji dokonywanej przez władze monetarne. Jednym z najczęściej prezentowanych wykresów (w naszych materiałach też się on pojawił) było przedstawione porównanie bilansu amerykańskiego banku centralnego i indeksu S&P 500 (po prawej).

Jak widać w ostatnim okresie stagnacja aktywów FED nie przeszkodziła we wzrostach na giełdzie. A dominującą narracją na rynkach stały się reformy Donalda Trumpa i wiara w polepszający się stan gospodarki, która poradzi sobie bez sztucznego wspomagania bankierów.

Tych wszystkich, którzy zafrasowali się po lekturze powyższych akapitów przejściem zespołu Opoka TFI do obozu wiecznych optymistów musimy uspokoić. Nie przeszliśmy. Z pokorą przyjmujemy jednak, że cykl wzrostowy na aktywach finansowych, który zaczął się w 2009 roku, trwa znacznie dłużej niż zakładaliśmy. I dobrze, że tak się dzieje, bo dzięki jego kolejnej odsłonie polskie aktywa mogły złapać ostatnio oddech.

Jak mawiał znany trader giełdowy: kurs akcji firmy pod nazwą Logika S.A. nie należy do najwyżej wycenianych. W krótkim terminie jest to prawda i euforia końcowej fazy hossy w USA może rozkręcać się dalej. W długim prawa matematyki jednak obowiązują. Na samym końcu łańcucha spekulacji są akcje spółki giełdowej, która generuje określone przepływy pieniężne. Tenże cash flow jest obecnie rekordowy, bo korporacje w USA osiągają nienotowane historycznie marże. Do przepływów trzeba przyłożyć jakiś mnożnik, aby wycenić firmę. Według długoterminowych wskaźników wycen, o czym w następnym akapicie, jesteśmy blisko rekordów wszechczasów. Mamy więc trzy składniki: euforię inwestorów, rekordowe wyceny i rekordowe marże. Ta historia skończy się tak jak zawsze w takich wypadkach - surową lekcją pokory dla entuzjastów poglądu, że "teraz jest inaczej".

Porady Warrena Buffetta

W wywiadzie dla CNBC 27 lutego Warren Buffett powiedział o rynku akcji w USA: "Nie jesteśmy w bańce spekulacyjnej". W ostatnio opublikowanym corocznym liście do inwestorów Buffett po raz kolejny podkreślił bezsens inwestowania w aktywnie zarządzane strategie w porównaniu do pasywnego kupienia funduszu, który odzwierciedlałby notowania indeksu S&P500. Głównym jego argumentem jest porównanie realizowanych stóp zwrotu w ostatnich latach. Podobne wypowiedzi wpisują się w trend obserwowany w wypowiedziach "wyroczni z Omaha" już od dłuższego czasu.

Od roku 2013 wyceny w USA utrzymują się na historycznie ekstremalnych poziomach. Po zwyżkach w ostatnich miesiącach na części wiarygodnych długoterminowych wskaźników wyceny przebiliśmy poziomy z 1929 roku i obecnie jest już tylko jeden okres w historii, w którym byliśmy wyżej niż obecnie: lata 1998-2000. Do tych wskaźników zalicza się też relacja kapitalizacji spółek niefinansowych do PKB, kiedyś określona przez Buffetta jako najlepszy wskaźnik wyceny. W związku z tym z dość dużą dozą pewności - jak na opinię dotyczącą rynków finansowych - można powiedzieć dwie rzeczy. Po pierwsze, jesteśmy w bańce spekulacyjnej na akcjach w USA. Najbardziej trafnym określeniem wydaje się tu stwierdzenie "bubble everything" ("bańka wszystkiego"), bo trudno znaleźć jeden konkretny sektor, który odpowiada za przewartościowanie – po prostu obejmuje ono większość rynku. Po drugie, oznacza to, że w ciągu następnych kilku lat kluczem do pomnażania majątku będzie właściwe, AKTYWNE zarządzanie ryzykiem i ograniczenie wpływu na wartość portfela ryzykownych aktywów (w tym polskich) obsunięcia kapitału spowodowanego korektą (co najmniej 30-40% w USA) całego cyklu od 2009 roku.

Czy Warren Buffett to wie? Oczywiście. Ale z jakiegoś powodu uznał, że zapatrzona w niego publiczność powinna być karmiona innymi tezami. Buffett ciągle jest dla nas autorytetem jako mistrz konsekwentnego inwestowania w spółki z silnym modelem biznesowym. Rozsądne natomiast wydaje się założenie, że jego wizerunek dobrotliwego staruszka, objaśniającego ludziom tajniki inwestowania, nie jest prawdziwy. I dla oszczędzenia stanu portfela z dużym dystansem należy traktować jego wypowiedzi w tej materii.

Polski rynek akcji

Zgodnie z naszymi oczekiwaniami, przedstawianymi w ubiegłorocznych listach inwestorskich oraz Przewidywaniach rynkowych 2017, w ostatnich miesiącach WIG20 - a z nim i cały polski rynek akcji - wykonał dynamiczny ruch w górę. W poprzednim roku mieliśmy do czynienia z dość wyjątkowym złożeniem dwóch czynników: bardzo negatywnego sentymentu do krajowego rynku, utrzymującego się przez wiele miesięcy oraz niskich wycen. Razem powodowały one bardzo korzystną relację zysku do ryzyka dla nabywców polskich akcji. Z punktu widzenia tej relacji najbezpieczniejsza część hossy w Polsce jest już za nami.

W jakim stanie rynku jesteśmy teraz? Po wzrostach, co jest naturalne, sentyment się poprawił. Ale sądząc chociażby po naszych rozmowach z klientami i doradcami nie wydaje się, że osiągnął euforyczne poziomy. Warto też podkreślić, że pesymizm przybrał w ubiegłym roku skrajny wymiar i to powinna być pożywka dla wzrostów trwających znacznie dłużej niż tylko trzy miesiące. Wyceny natomiast znajdują na przeciętnym poziomie i nie dają jednoznacznych wskazówek co do dalszych losów rynku.

Źródło: www.opokatfi.pl

Za kontynuacją średnioterminowego trendu wzrostowego przemawia kilka czynników:

Po pierwsze - zarówno w Polsce, jak i na wielu innych rynkach, mieliśmy do czynienia ostatnio z dużą dynamiką ruchu, a ważne szczyty nie tworzą się zazwyczaj w ten sposób – są poprzedzone dłuższymi dywergencjami.

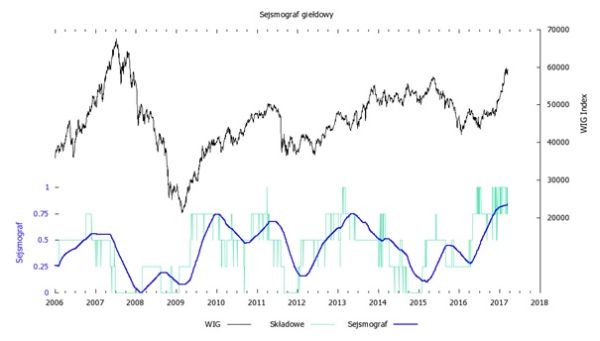

Po drugie - analizując jakość wzrostów na rynkach akcji i rynki kredytowe, nie widać jak na razie zagrożenia dla średnioterminowego trendu wzrostowego. Dobrze to widać na uaktualnianym codziennie na www.opokatfi.pl sejsmografie giełdowym naszego autorstwa, którego stan na 14 marca przestawiono poniżej. Szczyt sejsmografu powinien znacząco wyprzedzić ten zanotowany na rynku akcji, a do tej pory trend na wskaźniku nie uległ schłodzeniu – mamy więc czas na wzrosty.

Po trzecie - wydaje się, że dolar amerykański jest w trakcie formowania istotnego szczytu, co powinno przez pewien okres wpływać pozytywnie na rynki wschodzące, a co za tym idzie na rynek polski.

Po czwarte - wspomniane powyżej uwarunkowania lokalne dotyczące sentymentu i wycen powinny wciąż wspierać lokalny rynek. Tak samo jak nabycia przez klientów detalicznych funduszy akcyjnych. Proces ten zaczął się na początku tego roku i może przybrać na sile. Na pozytywne momentum rynku wpływać będzie przejście przez dołek cyklu gospodarczego w naszym kraju w czwartym kwartale 2016 r. i pozytywne informacje płynące z gospodarki.

Z poszczególnych segmentów na polskim rynku akcji wydaje nam się, że obecnie największy potencjał prezentuje sektor najmniejszych spółek. Można znaleźć w nim dużo zapomnianych przez inwestorów firm. Nawet jeżeli jest to zasługa często ich kiepskiej jakości, to i tak wydaje nam się, że na pewnym etapie spekulacji na rynku i przy nadmiarze płynności spółki te powinny wrócić do łask, a ich kursy znacznie wrosnąć.

Rynki akcji - podsumowanie

Mając cały czas na uwadze negatywne długoterminowe konsekwencje tego, co się dzieje na rynku amerykańskim, uważamy, że przez najbliższe 3-9 miesięcy dominującym trendem na rynku akcji będzie trend wzrostowy. W poprzednich listach używaliśmy przedziału 6-12 miesięcy, ale ze względu na upływający czas jesteśmy zmuszeni skrócić okres, w którym spekulacja po długiej stronie rynku jest relatywnie bezpieczna. Od dołka w 2009 roku mieliśmy jeszcze dwa cykle wzrostowe. Pierwszy trwał ponad dwa lata (drugi kwartał 2009 r. - połowa 2011 r.). Drugi, najmocniejszy – blisko cztery (czwarty kwartał 2011 r. - połowa 2015 r.). Zdroworozsądkowo można założyć, że obecny, trzeci impuls powinien być znacznie słabszy i krótszy niż faza środkowa hossy. A jak wspomnieliśmy wcześniej, zaczął się już rok temu.

Kluczowa teza odnosząca się do dłuższego terminu jest natomiast następująca: ze względu na zdyscyplinowane podejście do ryzyka, które wyznajemy oraz biorąc pod uwagę zaawansowanie hossy w USA, pozytywny średnioterminowy trend wykorzystamy w drugiej połowie roku do zmniejszenia zaangażowania w ryzykowne aktywa.

O ile wciąż pozytywnie oceniamy perspektywy trendu średnioterminowego, to w krótkim terminie najbliższych kilku tygodni sytuacja jest dla nas mniej oczywista i dopuszczamy możliwość istotnej korekty na rynkach. Przemawia za tym zarówno liczba pozycji spekulacyjnych na niektórych instrumentach, euforyczne nastroje w USA jak i czynniki sezonowe.

Z wyrazami szacunku,

Warszawa, 15 marca 2017 r.