List do Inwestujących - luty 2024

Szanowne i Szanowni,

ostatnio często nasi Inwestujący pytają nas o dwie rzeczy, a ściślej rzecz biorąc, o ich potencjalny wpływ na rynki: wygraną Donalda Trumpa w wyborach prezydenckich w USA oraz wojnę o Tajwan między dwoma supermocarstwami. Postanowiliśmy zmierzyć się z tymi tematami w tym liście.

Trump

Zgodnie z sondażami Donald Trump jest faworytem w prawyborach w partii republikańskiej. Prognozy wskazują, że ma też większe szanse na wygraną w potencjalnym starciu z Joe Bidenem. Oczywiście – to jest polityka, gdzie dużą rolę grają emocje. Mogą zdarzyć się rzeczy trudne do przewidzenia. Załóżmy jednak, że finalnie Donald Trump zostanie prezydentem Stanów Zjednoczonych Ameryki.

Można spokojnie stworzyć dwie całkowicie odmienne i przekonujące narracje o tym, co to oznacza dla świata i rynków.

Pierwsza brzmi – Trump to człowiek kompletnie nieobliczalny, nieliczący się z nikim i niczym. Do już niestabilnego geopolitycznie środowiska globalnego i drastycznie podzielonego wewnątrz społeczeństwa amerykańskiego wprowadzi dodatkową nierównowagę, co będzie prowadziło do ciągłych kryzysów i odbije się na gospodarkach oraz rynkach finansowych.

Druga brzmi – Trump to człowiek biznesu, za jego poprzedniej kadencji w USA gospodarka i giełda per saldo rozwijały się dobrze. Ponadto ma realistyczne podejście do polityki międzynarodowej – w końcu to przecież on zatrzymał budowę gazociągu Nord Stream, którą odblokował potem Joe Biden wysyłając Rosji sygnał słabości. Jego postrzeganie przez innych jako osoby nieobliczalnej może stanowić istotną przewagę w negocjacjach w stosunkach międzynarodowych.

Jak będzie? Nie wiemy. To co robić?

Zamiast przewidywać nieprzewidywalne należy popatrzeć jaki mamy trend na najważ-niejszym rynku świata. Trudno bowiem znaleźć lepszego prognostę zachowania rynku niż sam rynek. Na przełomie października i listopada ubiegłego roku pojawił się trend wzrostowy w wielu sektorach i spółkach rynku amerykańskiego, a nie tylko na akcjach największych firm. Fakt, iż ten trend zaczął się dopiero trzy miesiące temu i objął sektory cykliczne, które związane są mocno z koniunkturą gospodarczą daje silną przesłankę, opartą na analogicznym zachowaniu rynków w przeszłości, że do szczytu koniunktury w gospodarce i na giełdzie upłynie jeszcze wiele miesięcy. Skoro tak, to dopóki ten trend nie ulegnie znacznemu jakościowemu pogorszeniu, należy się go trzymać.

Usłyszeliśmy na jednym ze spotkań z doradcami finansowymi – ale takie podejście to tylko matematyka! W ciągu ostatnich kilkudziesięciu lat mieliśmy nieskończoną liczbę kryzysów, wojen i polityków, którzy nie postępowali racjonalnie. I w takich właśnie warunkach tworzyła się ta „matematyka” – historia statystyk, które pokazują, w którym kierunku powinien podążać rynek.

Tajwan

Z punktu widzenia gospodarki światowej Tajwan i Morze Południowochińskie mają znaczenie strategiczne. Wyspa jest najważniejszym na świecie miejscem produkcji półprzewodników, a to morze należy do kluczowych arterii transportowych globu. Inwazja Chin kontynentalnych na Tajwan, czy jego blokada morska, to ogólnoświatowa gospodarcza katastrofa.

Tu też można stworzyć dwie przekonujące narracje. W pierwszej – konflikt jest nieuchronny, wynika z rywalizacji mocarstw, a napięcia są tak duże, że wkrótce do niego dojdzie. W drugiej – Chiny cierpliwie poczekają, nawet wiele, wiele lat, aż zaistnieją takie warunki, w których aneksja przebiegnie pokojowo. Przy potencjalnym konflikcie występuje ryzyko bardzo szybkiego dojścia na drabinie eskalacyjnej do wymiany nuklearnej, co jak historia dobrze pokazuje, jest znakomitym czynnikiem powstrzymującym jakiekolwiek nierozważne posunięcia. Cierpliwość i długoterminowe myślenie to przymioty, które Państwo Środka, w przeciwieństwie do szarpanych cyklami wyborczymi demokracji zachodnich, z całą pewnością posiada.

Zamiast jednak snuć tego typu rozważania skupmy się na tym, jak wyglądają giełdy związane z Chinami, np. parkiet w Hong Kongu. Mamy tam już obsunięcie cen podobne do innych rekordowych z przeszłości. Są złe wieści z gospodarki, wzrost bezrobocia i kryzys na nieruchomościach oraz w branży technologicznej. Można przyjąć, że skoro Chiny przejęły Hong Kong, to już nie jest to ten sam indeks. Można też zauważyć, że jest to reżim totalitarny i występuje zagrożenie nacjonalizacją przedsiębiorstw. No i za rogiem czai się wojna z Tajwanem. Ale wiadomo też coś innego – że w trakcie każdej recesji i każdych dużych spadków indeksów pojawiają się „przekonujące” narracje, dlaczego jest źle, i że będzie jeszcze gorzej.

Indeks Hang Seng, cena i 50-sesyjna średnia, zaznaczone największe obsunięcia kapitału

źródło: opracowanie własne na podstawie www.stooq.pl

Do tego dochodzi jeszcze kwestia czasu. Jest on największym sprzymierzeńcem Inwestujących. Nie tylko jednak w takim najbardziej znanym znaczeniu, czyli czym dłużej inwestujesz, tym Twoje szanse na zarobienie pieniędzy na rynkach rosną. Jest również inne. Z każdym kolejnym miesiącem zwiększa się szansa, że trwający trend spadkowy ulegnie przesileniu i zamieni się na wzrostowy. Wynika to z faktu, że inwestorzy z upływem czasu dostają coraz więcej informacji, które mogą odzwierciedlić w cenach akcji. Nawet w najbardziej dramatycznych wieloletnich bessach, skorelowanych z realnymi problemami gospodarczymi, najdalej po trzech czy czterech latach spadków następowały wielomiesięczne wzrosty. W Chinach kłopoty gospodarcze są prawdziwe, ale wszyscy już o nich zdążyli się dowiedzieć. Rynki oraz gospodarki są cykliczne i jest to jedna z najważniejszych prawidłowości.

Jak pisze Morgan Housel – każdy miniony kryzys wygląda jak okazja, każdy aktualny i przyszły jak zagrożenie. W Chinach właśnie jesteśmy w jego trakcie. W ostatnich dniach główny indeks chiński Shanghai Composite zrobił trzyletni dołek, a w jego trakcie w ciągu kilku dni na sesjach było 10 razy więcej spółek, których notowania spadały wobec tych, które rosły. Tak wygląda panika. W mijającym ćwierćwieczu zdarzyło się to tylko trzykrotnie, w latach 2003, 2013 i 2018. Za każdym razem po roku indeks chiński był wyżej (źródło:@jasongoepfert). W funduszach Opoka TFI jesteśmy w trakcie tworzenia ekspozycji na te rynki.

Czarny łabędź, którego nie będzie

Rynek jest wyścielony trupami inwestorów, którzy zakładali, że coś nie wydarzy się na giełdach tylko dlatego, że wcześniej to coś nie wystąpiło w przeszłości. Zjawisko czarnego łabędzia (czegoś nieoczekiwanego, co drastycznie wpływa na rzeczywistość w sposób pozytywny lub negatywny) zostało szeroko rozpropagowane przez Nassima Taleba i weszło do powszechnego obiegu.

Naszym zdaniem, jedna z głównych kwestii w inwestowaniu leży gdzie indziej i jest niejako odwrotnością myślenia o czarnych łabędziach. Jest znacznie mniej efektowna, trudno policzalna, ale w kontekście straconych pieniędzy – może być większa. Sądzimy, że największe pieniądze są marnowane przez oczekiwanie, że „coś” się wydarzy. Wskutek takiego myślenia ludzie powstrzymują się z inwestowaniem albo czynią to nadmiernie w takim segmencie rynku, który fałszywie postrzegają jako odpowiednio bezpieczny.

Zostawmy więc dla naszego dobrostanu majątkowego Trumpa i innych – światowych oraz krajowych – polityków i potencjalne wydarzenia z nimi związane. Politycy są ciągle tacy sami. Większa liczba racjonalnych włodarzy panujących w różnych zakątkach globu to przecież czarny łabędź, który na pewno się nie wydarzy.

O spółkach

Z naszego punktu widzenia najbardziej istotne jest to, czy zauważamy spółki lub sektory z bardzo atrakcyjnym poziomem potencjału zysku do ryzyka. Takim segmentem rynku w latach 2019- 2020 były dla nas spółki surowcowe. Po hossie z lat 2020-2022 i trwającym już kilkanaście miesięcy trendzie korekcyjnym tę część rynku dalej postrzegamy pozytywnie.

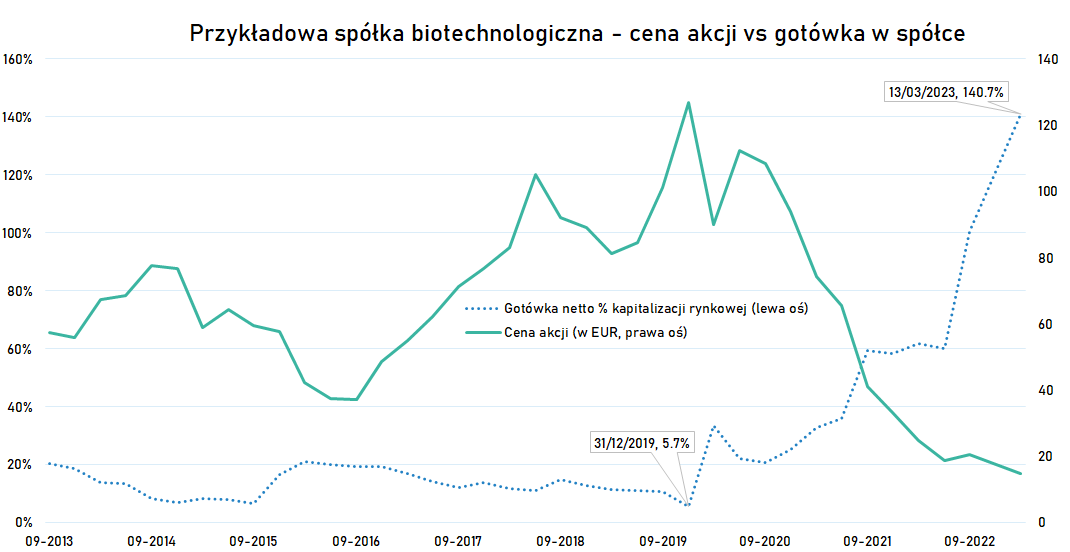

Jednak najlepsze okazje widzimy teraz gdzie indziej. Sądzimy, że takim sektorem są obecnie spółki biotechnologiczne w USA i Europie. Podczas całej naszej kariery zawodowej (skumulowana liczba lat działania na rynkach kapitałowych naszych zarządzających to… ☺ 102 lata) tylko kilka razy byliśmy przekonani, że widzimy tak kapitalny profil zysku do ryzyka. Przez ostatnie kilkanaście miesięcy akumulowaliśmy akcje firm tego typu do portfeli, korzystając z wypracowanego wieloletniego know-how analitycznego w branży.

Osobom zainteresowanym pogłębieniem tematu polecamy studium analizy przypadku, który zrobiliśmy rok temu dla przykładowej firmy z branży spółek biotechnologicznych (https://www. opokatfi.pl/aktualnosc/spolki-biotechnologiczne -studium-przypadku). Dla zachęty i zobrazowania tezy, poniżej prezentujemy wykres z tego artykułu przedstawiający cenę akcji i porównanie ilości posiadanej przez spółkę gotówki do jej wartości na giełdzie. Od momentu opublikowania analizy do daty niniejszego listu kurs akcji wzrósł o ponad 300%. Niemiecki Morphosys, bo tak nazywa się ta firma, jest dobrym przykładem, z jak atrakcyjnymi inwestycjami możemy się zetknąć w tej branży po trzech latach bessy.

Przykładowa spółka biotechnologiczna - cena akcji vs gotówka w spółce

Z wyrazami szacunku,