Podobieństwa w analizie technicznej

Grzegorz LinkCzy można kierować samochodem na podstawie samego prędkościomierza?

Gdy zaczynałem świadomie inwestować, był rok 2007 i popularnością cieszyła się zarówno Analiza Techniczna, jak i (dość nowe wtedy) interaktywne wykresy online. Najczęściej w formie apletów Java i z mnóstwem technicznych wskaźników, które można było nałożyć na wykres cen i wolumenów. Dziś już powszechne narzędzia webowe z wykresami, wtedy były nowością i tylko kilka wybranych portali internetowych udostępniało coś takiego.

Jako początkujący inwestor, a jednocześnie osoba ze świata zdecydowanie ścisłego (studiowałem wtedy fizykę), byłem zafascynowany tymi nowoczesnymi wtedy możliwościami. Wskaźniki takie jak RSI, MACD, oscylator stochastyczny, wstęgi Bollingera – wszystko to miało swój urok, przeplatało proste działania matematyczne na kursie rynkowym z bardziej zaawansowanymi pojęciami ze statystyki. I sprawiało wrażenie specjalistycznych narzędzi przydatnych do mierzenia ukrytych właściwości czających się w notowaniach giełdowych. Mnogość metod ich stosowania, artykułów blogowych i książek o analizie technicznej sugerowała, że wystarczy poznać ten świat, a tuż za rogiem czai się nagroda w postaci obfitych, dwucyfrowych stóp zwrotu zysku każdego roku.

Cóż, czekało mnie jeszcze wiele nauki w tematyce inwestycyjnej.

Na błędach i w bólach dowiadywałem się, że wskaźniki te nie są aż tak jednoznaczne. Że część z nich, owszem, „działa”, ale to działanie jest mocno zależne od warunków rynkowych, umiejętności inwestującego, i od subiektywnych interpretacji ich wskazań. Po latach zrozumiałem, że większą rolę niż to kiedy kupić i sprzedać grają takie czynniki jak wielkość pozycji i zarządzanie ryzykiem inwestycji po drodze.

Niemniej, wskaźniki techniczne przetrwały do dziś i są nadal używane (mniej lub bardziej) w branży inwestycyjnej. Pytanie „czy analiza techniczna działa?” wraca jak bumerang pod wieloma postaciami co jakiś czas [dwa artykuły z blogów Bossa: 1 i 2], a odpowiedź na pytanie, formowana przez zagorzałych zwolenników oraz przeciwników jest warunkowana, jak sądzę, mocno subiektywnymi kryteriami. I po prostu – ich własnymi doświadczeniami z tym lub innym wskaźnikiem.

Po tych latach, przyznam, nadal korzystam z części z tych wskaźników, ale już w mocno okrojonej formie – zdecydowanie poszedłem w stronę upraszczania i stosowania jak najmniej „udziwniaczy” wykresowych. Choć nadal uważam, że może się w nich kryć wartość dodana, kiedy zrozumie się ich konstrukcję i zastosuje umiejętnie.

Wskaźniki te są trochę jak prędkościomierz w samochodzie – wskazują aktualną prędkość, ale to od kierującego zależy, co zrobić z tą informacją. Można by stworzyć proste zasady, typu „zawsze przyspieszaj, kiedy jest 30 km/h, zawsze zwalniaj przy 70 km/h”, ale to byłoby szaleństwem – w praktyce jazda samochodem ma o wiele więcej niuansów, i to jaka prędkość jest właściwa zależy w dużej mierze od kontekstu, np. tego, czy aktualnie auto jedzie przez teren zabudowany, czy autostradą.

Korelacje między wskaźnikami

Tym długim wstępem chciałbym zaprosić Was do przeczytania mojego dłuższego artykułu na temat wzajemnej korelacji wskaźników technicznych:

https://grzegorz.link/indicators

Poniżej przedstawiam krótkie podsumowanie.

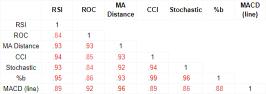

Punktem wyjścia do artykułu jest proste wyliczenie współczynnika korelacji (użyta korelacja Spearmana zamiast Pearsona, bo nie zawsze są to liniowe zależności) między wskaźnikami, który okazuje się dość wysoki – dla większości ponad 0.9, co sugeruje bardzo silne współzależności (tabela poniżej). Żeby to zauważyć, trzeba dobrać dobrze parametry tych wskaźników (na parametrach używanych w wielu narzędziach jako „domyślne” te korelacje są trochę mniejsze, ale nadal istotne).

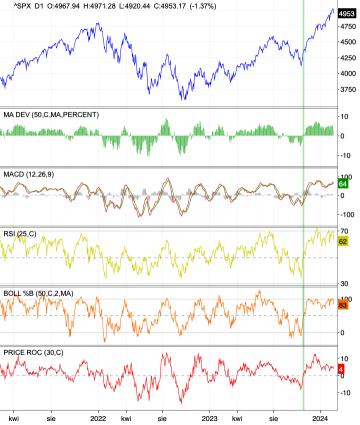

Przykładem tych korelacji w praktyce jest poniższy wykres indeksu S&P500, z nałożonymi na niego wskaźnikami (źródło: Stooq.pl). Szarymi kreskowanymi liniami pokazałem poziom „0”, „50”, albo inny środkowy dla danego wskaźnika. Jak widać – są one wszystkie obecnie w podobnym miejscu, wyraźnie nad tym poziomem.

Zieloną linią zaznaczyłem też przykładowo moment niedawnego przejścia wskaźników nad 0, który był bardzo podobny (bliski w czasie) dla praktycznie wszystkich z nich. Podobnie rzecz ma się z maksimami i minimami lokalnymi, dobrze zarysowanymi np. w sierpniu czy październiku 2022:

Wnioski

Pierwotny artykuł jest szerszy, ale upraszczając, oto kilka krótkich wniosków:

- wskaźniki takie jak RSI, MACD (linia sygnałowa), %b, CCI czy oscylator stochastyczny, mierzą w sporej mierzą tę samą właściwość – jak szybko / mocno / kurs zmienił się w ostatnich X okresach,

- wskaźniki różnią się między sobą często unormowaniem, i kształt krzywych bywa różny, ale momenty zwrotne (czyli to kiedy jest max i minimum lokalne, albo to kiedy przechodzą przez punkt środkowy wykresu) są w zazwyczaj bardzo podobnych momentach,

- porównując kurs do położenia w czasie, w fizyce bliskim analogiem tego, co mierzą te indeksy, jest po prostu pojęcie prędkości; jest to pierwsza pochodna położenia po czasie,

- dodatkowo histogram MACD, mierzący różnice między dwiema średnimi kroczącymi, jest bliskim analogiem drugiej pochodnej kursu, czyli w analogii z fizyką – przyspieszeniu,

- w tym kontekście takie rzeczy jak „dywergencja na wskaźniku RSI” to nic innego jak prosty fakt, że kurs spada, ale już nie z tak dużą prędkością (impetem) jak wcześniej; niektóre pojęcia stosowane w analizie technicznej mają tu prostszą interpretację.

Wiele z tych wskaźników powstało w różnych okresach i niezależnie od siebie – RSI w 1978, oscylator stochastyczny w latach 1950-tych, wstęga Bollingera w latach 1980-tych. Wszystkie w czasach, kiedy komputery PC albo nie były jeszcze w ogóle dostępne, albo nie były rozpowszechnione, więc kalkulacja wskaźników na danych rynkowych w krótkim czasie była zajęciem o wiele bardziej wymagającym niż dzisiaj.

Część wskaźników powstała na potrzeby rynków surowcowych, część po wieloletnich trendach bocznych, więc można zrozumieć, że w swoim kontekście miały sens i zastosowanie, a np. na dzisiejszych, wielodekadowych trendach na rynku akcyjnym w USA, mogą mieć mniej znaczenia.

Zainteresowanych dokładniejszym wyjaśnieniem – zachęcam do przejrzenia głównego artykułu.

Jeden prędkościomierz wystarczy

Uwzględniając powyższe wnioski, powiedziałbym krótko: w przypadku analizy wykresów, prostota wygrywa nad złożonością.

Nie potrzeba tworzenia bardzo złożonych wskaźników, złożonych interakcji między wskaźnikami, skoro na koniec dnia – mierzą one (prawie wszystkie) tę samą własność. Prędkość średnią niedawnych zwyżek kursu. Wybierając różne parametry, wybieramy różne okresy tego uśrednienia. W tym sensie te narzędzia działają i warto korzystać z tego prędkościomierza, ale trzeba też pamiętać, że skuteczne kierowanie samochodem – podobnie jak inwestowanie – wymaga więcej niż tylko patrzenia na (ten czy inny) wskaźnik prędkości.

Dziękuję za przeczytanie. Jeśli artykuł Cię zaciekawił – zachęcam do dyskusji, komentarza lub wiadomości. Zapraszam też do kontaktu mailowego: grzegorz.link@opokatfi.pl

Grzegorz Link

Źródła:

Wspomniane artykuły z blogi.bossa.pl:

Szerszy artykuł o korelacji między wskaźnikami: grzegorz.link/indicators